Já imaginou o que acontece quando um cliente de crédito não paga o seu empréstimo, e o que isso significa para a sua rentabilidade? Bem, hoje, é exatamente esse o tópico que vamos explorar.

Como parte da nossa comunidade de investidores, merece informações claras e honestas sobre o desempenho do seu dinheiro, incluindo quando se trata de um assunto mais complexo como os incrumprimentos.

O Grupo Bondora está na sua posição mais forte de todos os tempos, com uma estratégia clara para um crescimento contínuo. Um sinal chave desse progresso é a constante melhoria na nossa taxa de incumprimento. Mas o que significa o termo “incumprimento”? Como o medimos e como se relaciona com a saúde do nosso portfeólio atual e do seu investimento?

Vamos dar uma olhadela por detrás dos números.

O que é um incumprimento?

Um empréstimo é considerado em incumprimento quando os pagamentos estão mais de 90 dias atrasados, e o contrato com o cliente é rescindido porque a conta está em atraso por um período vencido.

Mas um incumprimento não significa dinheiro perdido. É o ponto onde os nossos esforços de recuperação começam, com o objetivo de recuperar o máximo possível do montante em dívida. Em média, em alguns países, conseguimos recuperar até 70% do valor em incumprimento, algo que exploraremos melhor numa publicação de blogue futura.

É vital reconhecer que o nosso objetivo é tratar cada cliente de crédito com respeito e justiça durante todo o processo de recuperação. Compreendemos que desafios financeiros podem ocorrer e a nossa estratégia de recuperação equilibra empréstimos responsáveis com uma gestão de dívida compassiva.

Para compreender melhor o possível impacto dos incumprimentos, também examinamos a Perda em Caso de Incumprimento (LGD), que reflete a perda restante após as recuperações esperadas. Isto ajuda a avaliar a saúde de longo prazo do portefólio.

PD12: uma métrica de risco chave

Num artigo anterior, explicamos como prevemos a nossa taxa interna de rentabilidade (TIR) e partilhamos alguns detalhes importantes. Agora, gostaríamos de apresentar a nossa taxa interna de rentabilidade (TIR) projetada ao longo de um período mais longo e oferecendo informações sobre o PD12, uma métrica chave usada nos cálculos da TIR.

O PD12 mede a taxa de incumprimento real dentro de 12 meses a partir da emissão de um empréstimo. Atua como um indicador líder de risco de crédito e é um fator chave no cálculo de nossa previsão de taxa interna de rentabilidade (TIR).

Orgulhamo-nos de ver que os nossos resultados do PD12 têm melhorado constantemente, refletindo melhores modelos de risco e uma avaliação mais cuidadosa dos mutuários.

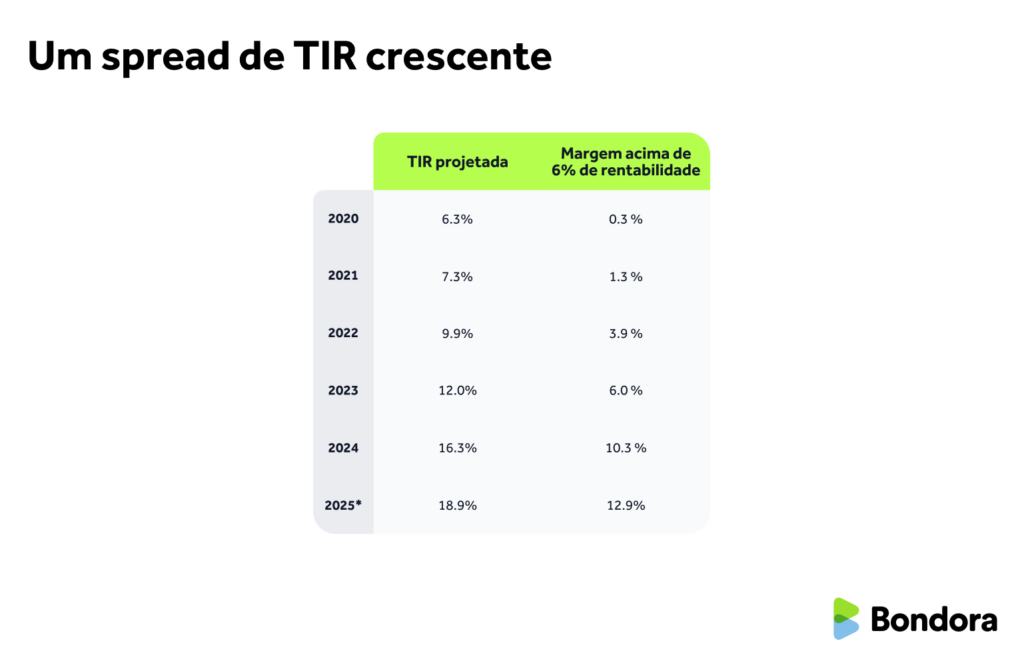

Um spread de TIR crescente

Mesmo ao considerar os incumprimentos e as recuperações, a nossa previsão de TIR continua a mostrar uma margem saudável acima do alvo de 6% de rentabilidade do Go & Grow.

Veja como essa TIR projetada evoluiu nos últimos cinco anos:

*Previsão baseada no desempenho atual do empréstimo e suposições dos dados parciais do ano.

Este “spread” tem crescido constantemente, refletindo melhorias no controlo de risco de crédito e a força geral do portefólio. Estes fatores reforçam a capacidade da Bondora de oferecer duas coisas que os investidores valorizam muito: rentabilidades de longo prazo estáveis e sustentáveis, e liquidez quase instantânea.

Visão geral do portefólio

A consolidação do Go & Grow, o nosso principal produto, e os desafios únicos dos anos de COVID moldaram a nossa abordagem atual de portefólio. Apesar dos ventos contrários, como o limite de juros restritivo da Finlândia, fortalecemos os nossos modelos de subscrição e otimizámos as nossas estratégias de portefólio.

A evolução da Bondora é uma história de crescimento através da aprendizagem. Os desafios dos anos anteriores resultaram em melhores sistemas, modelos de risco mais inteligentes e desempenho mais forte. Taxas de incumprimento mais baixas e um quadro robusto de gestão de risco agora definem as nossas operações.

Como explica o nosso Diretor de Crédito Juris Rieksts-Riekstiņš:

“Desde o terceiro trimestre de 2023, alcançámos a maior diferença de sempre entre os incumprimentos de empréstimos e as taxas de juro cobradas em todos os nossos mercados, uma clara vitória para o controlo do risco de crédito”.

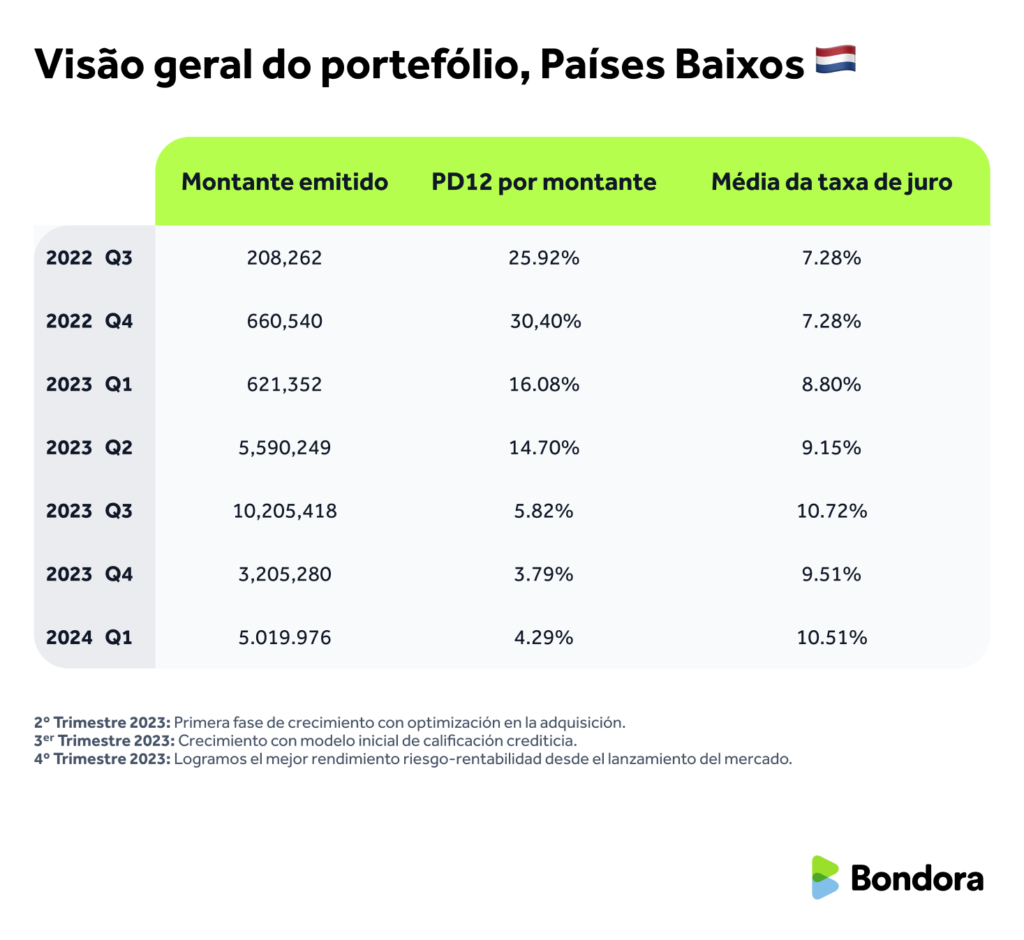

Um exemplo brilhante desta adaptabilidade é a Holanda, onde atingimos métricas de risco de alto desempenho em apenas alguns trimestres. Mais sobre isso abaixo.

Tendências de desempenho específicas do mercado

Eis uma visão geral de como o nosso desempenho está a evoluir nos mercados principais.

Nota: as estatísticas do 2.º trimestre de 2024 estarão disponíveis após o 2.º trimestre de 2025, devido ao período de observação de 12 meses necessário para classificar corretamente os incumprimentos.:

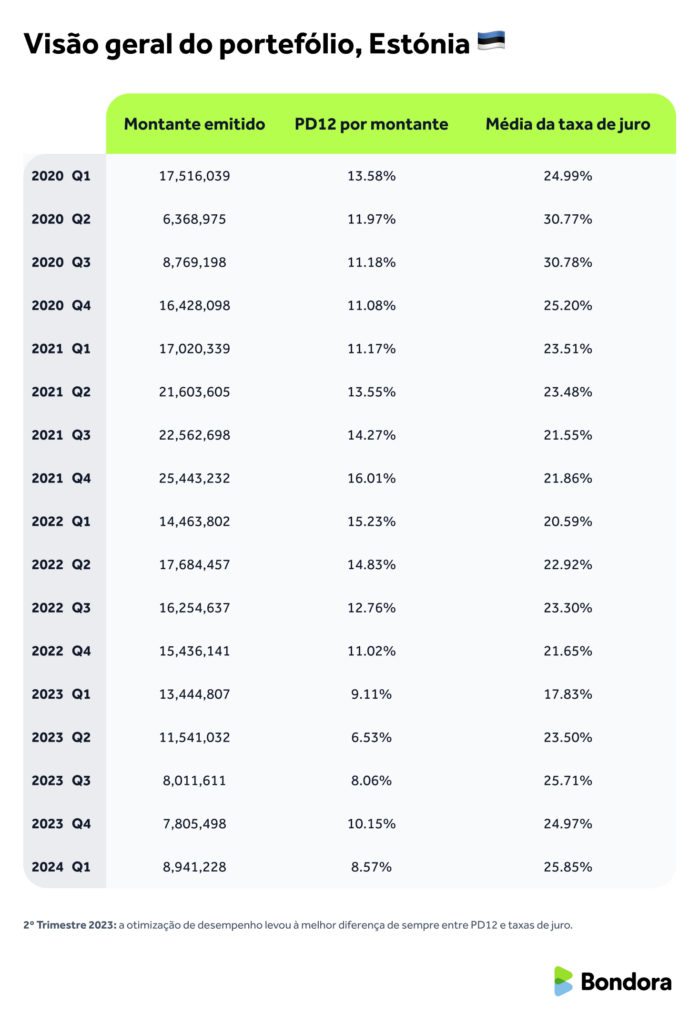

🇪🇪 Estónia

- 2.º trimestre de 2023: a otimização de desempenho levou à melhor diferença de sempre entre PD12 e taxas de juro.

- O portefólio estoniano atual é mais estável e previsível do que em anos anteriores.

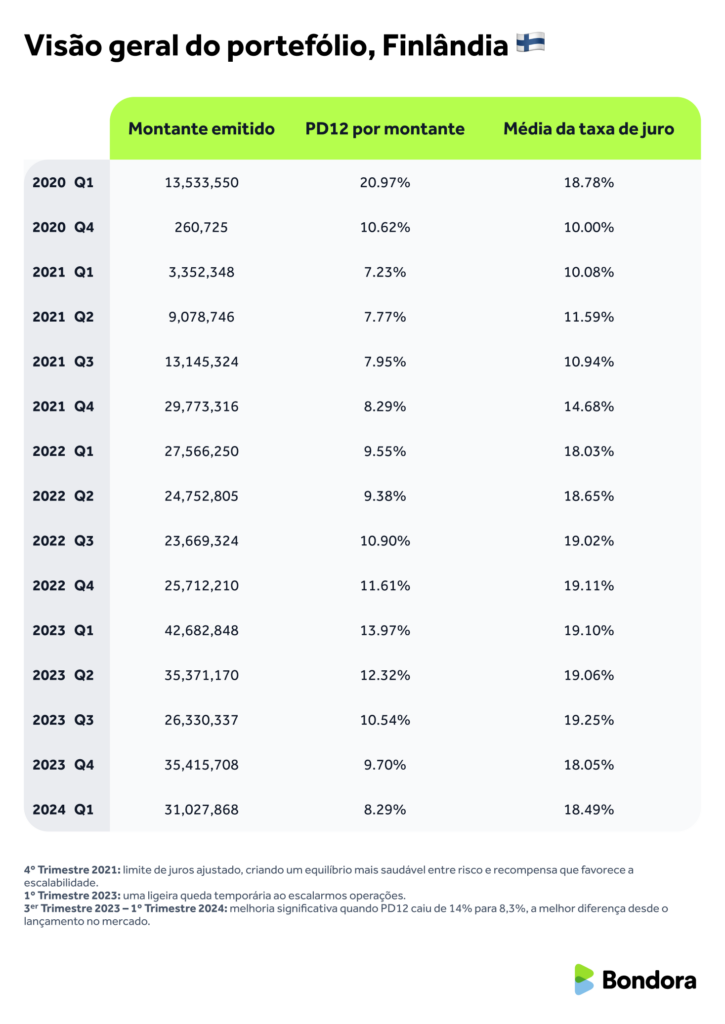

🇫🇮 Finlândia

- 4.º trimestre de 2021: limite de juros ajustado, criando um equilíbrio mais saudável entre risco e recompensa que favorece a escalabilidade.

- 1.º trimestre de 2023: uma ligeira queda temporária ao escalarmos operações.

- 3.º trimestre de 2023 – 1.º trimestre de 2024: melhoria significativa quando PD12 caiu de 14% para 8,3%, a melhor diferença desde o lançamento no mercado.

- A Finlândia representa agora consistentemente quase 70% do nosso portefólio total, tornando estas melhorias especialmente significativas.

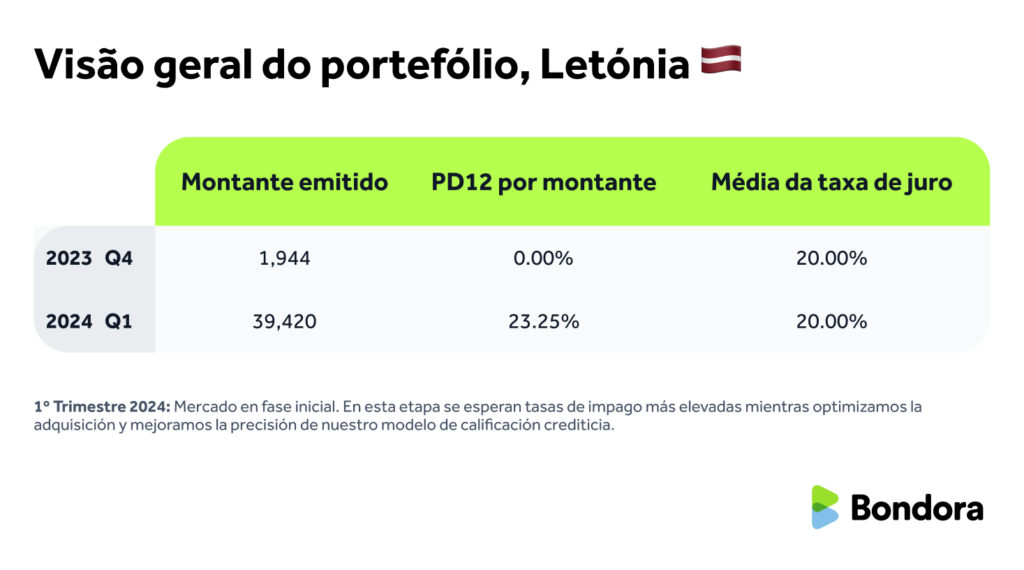

🇱🇻 Letónia

- 1.º trimestre de 2024: mercado em estágio inicial. São esperadas taxas de incumprimento nesta fase à medida que otimizamos a aquisição e melhoramos a precisão da pontuação.

🇳🇱 Países Baixos

- 2.º trimestre de 2023: primeiro aumento de escala com aquisição otimizada.

- 3.º trimestre de 2023: expansão com modelo de pontuação inicial.

- 4.º trimestre de 2023: alcançamos o melhor desempenho de risco-recompensa desde o lançamento do mercado.

Em todos os mercados, o nosso portefólio continua a melhorar, com a participação de empréstimos em incumprimento a diminuir constantemente. Esta tendência reflete o impacto dos nossos esforços contínuos para melhorar a saúde do portefólio através de uma melhor gestão de riscos.

Olhar para trás para seguir em frente

Refletir sobre os resultados passados e analisar dados históricos permite-nos aprender com a experiência real e fazer os ajustes necessários para um futuro ainda melhor.

No cerne da nossa partilha de dados está o nosso compromisso com a transparência. Continuaremos a partilhar ideias-chave com nas nossas publicações de blogue mensais regulares sobre estatísticas, atualizações em tempo real na nossa página de estatísticas renovada e em artigos mais aprofundados como este, que explicam ainda melhor os números.

Numa futura publicação no blogue, exploraremos a forma como gerimos o processo de recuperação, desde a comunicação respeitosa com os mutuários até aos sistemas que usamos para recuperar fundos de forma justa e responsável.

📣 Tem alguma dúvida sobre os incumprimentos ou as nossas estatísticas?

Partilhe as suas opiniões através do formulário de feedback e ajude a moldar o que partilhamos a seguir.